Pekabex S.A.?" />W środę 17 czerwca 2015 r. inwestorzy będą mogli wziąć udział w ofercie publicznej Poznańskiej Korporacji Budowlanej Pekabex S.A. Spółka była już obecna na naszym parkiecie, lecz z powodu wizji bankructwa została z niego wycofana. Dziś, zrestrukturyzowana, rentowna i stabilna finansowo powraca na GPW. Czy warto wziąć udział w IPO Pekabex? Czym spółka wyróżnia się spośród innych firm budowlanych? Czy cena jest odpowiednia? Na te i inne pytania odpowiadamy w tej analizie. Zapraszamy do lektury.

Pekabex S.A.?" />W środę 17 czerwca 2015 r. inwestorzy będą mogli wziąć udział w ofercie publicznej Poznańskiej Korporacji Budowlanej Pekabex S.A. Spółka była już obecna na naszym parkiecie, lecz z powodu wizji bankructwa została z niego wycofana. Dziś, zrestrukturyzowana, rentowna i stabilna finansowo powraca na GPW. Czy warto wziąć udział w IPO Pekabex? Czym spółka wyróżnia się spośród innych firm budowlanych? Czy cena jest odpowiednia? Na te i inne pytania odpowiadamy w tej analizie. Zapraszamy do lektury.

Wielka płyta, upadłość oraz ratunek

Spółka została powołana w 1972 roku przez ministra budownictwa. Zajmowała się budową bloków z wielkiej płyty w Poznaniu. Kiedy zmienił się ustrój gospodarczy, spółka została wprowadzona na giełdę. Stało się to w 1998 roku. Niestety, w pierwszych latach XXI wieku nastąpiło załamanie rynku budowlanego. Dodatkowo, spółka nie była dobrze zarządzana i w 2005 roku została postawiona w stan upadłości likwidacyjnej, po czym wykluczona z obrotów na GPW.

Wtedy pojawił się inwestor – fundusz Sovereign Capital wraz z panem Maciejem Grabskim, który był współtwórcą Wirtualnej Polski, która również niedawno zadebiutowała na giełdzie. Rozpoczęła się trwająca kilka lat restrukturyzacja spółki. Spłacono wszystkich wierzycieli wraz z odsetkami oraz pozyskano fachową kadrę menedżerską.

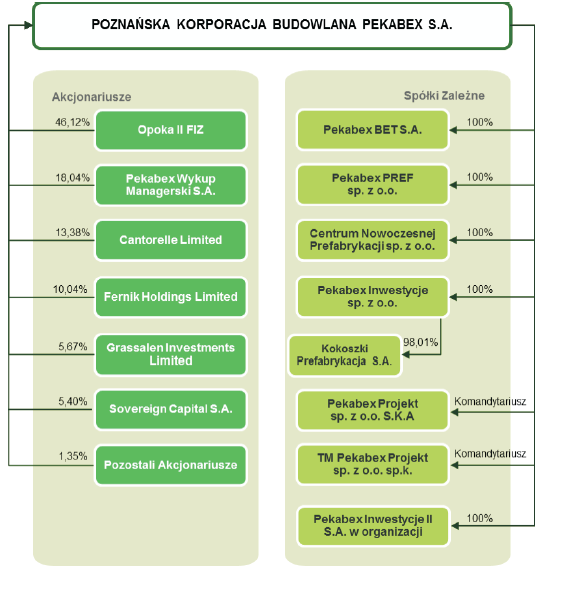

Ilustracja 1. Struktura akcjonariatu i grupy Pekabex. Źródło: prospekt emisyjny emitenta.

Spółka odżyła i obecnie jest jednym z największych producentów prefabrykatów żelbetowych. Jej produkty są używane do budowy hal, budynków biurowych, dworców czy stadionów. Pekabex skupia się na rynku polskim (81% przychodów), ale także prowadzi sprzedaż w Niemczech, Norwegii oraz Szwecji. Dodatkowo, grupa świadczy usługi projektowania, montażu oraz transportu co wyróżnia ją spośród konkurentów.

Na co zostaną przeznaczone środki z emisji?

Pekabex chce pozyskać około 25 mln zł. Dodatkowo, podobnej wielkości pakiet akcji ma być sprzedany przez obecnych akcjonariuszy, ale pierwszeństwo w plasowaniu będą miały akcje nowej emisji. Dla inwestorów indywidualnych spółka planuje przeznaczyć 15% akcji oferowanych. Warto też wspomnieć, że tym razem zapisy na akcje będą przeprowadzane po cenie ostatecznej, a nie po cenie maksymalnej. Jest to dobry znak dla inwestorów, gdyż mniejsza kwota zostanie zamrożona na ich rachunku.

Są cztery główne cele emisji. Pierwszym z nich jest sfinansowanie części ceny zakupu spółki Kokoszki Prefabrykacja S.A. Pozwoli to grupie zwiększyć skalę działalności. Drugim celem jest zasilenie kapitału obrotowego w związku z planowaną realizacją kontraktów. Dodatkowo część środków spółka zamierza przeznaczyć na zakup innych podmiotów lub aktywów by siatka zakładów produkcyjnych pokrywała w miarę równomiernie obszar Polski. Ostatnim celem jest spłata kredytu zaciągniętego na zakup wcześniej już wspomnianej spółki Kokoszki Prefabrykacja S.A.

Czy inwestor może liczyć na dywidendę?

W 2015 roku spółka planuje znaczące inwestycje, więc zarząd zamierza rekomendować pozostawienie znacznej części zysku i wypłatę około 2 mln zł w postaci dywidendy (około 11% zysku netto). Jest to i tak większa kwota niż wypłacona rok temu.

W przyszłych latach możemy spodziewać się dywidend od 15% do 50% zysku netto. Jest to związane z polityką grupy, która stawia przede wszystkim na rozwój i utrzymuje wysoki poziom inwestycji.

Zarząd i akcjonariat

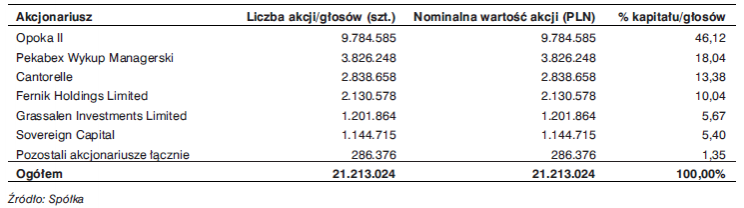

Tabela 1. Akcjonariat spółki Pekabex S.A. Źródło: prospekt emisyjny emitenta.

Akcjonariat spółki wygląda pozornie na rozproszony (Tabela 1). Lecz w rzeczywistości, większościowym akcjonariuszem jest pan Maciej Grabski, który kontroluje Pekabex poprzez fundusz Opoka II oraz spółkę Pekabex Wykup Managerski. Za ich pośrednictwem ma około 64% akcji. Menedżerowie grupy także są jej akcjonariuszami.

Główną postacią w spółce jest członek rady nadzorczej Maciej Grabski. Współtwórca pierwszego portalu internetowego, Wirtualna Polska, gdzie był odpowiedzialny za rozwój biznesu i kontakty. Obecnie jest zaangażowany w powstawanie nowoczesnego kompleksu biurowego o wysokim standardzie Olivia Business Centre w Gdańsku.

Ryzyka

Zawsze zaglądamy do działu „Czynniki ryzyka” w prospekcie emisyjnym. Po analizie, możemy stwierdzić, że spółka nie wyróżnia się pod względem poziomu ryzyka od innych spółek budowlanych.

Jednakże warto zwrócić uwagę na kilka kwestii. Po pierwsze spółka działa na rynku o wysokiej konkurencji. Stara się zminimalizować to ryzyko, pozyskując kontrahentów nie tylko na terenie Polski, ale i za granicą.

Istnieje też ryzyko związane z działalnością związku zawodowego. Może ona spowodować zakłócenia w pracy spółki i nie można wykluczyć, że nastąpi strajk. Jednakże dotychczasowa współpraca ze związkiem przebiegała bez zakłóceń. To, że w spółce działa związek zawodowy jest też w pewnym sensie zaletą dla inwestora indywidualnego. Pracownicy patrzą na ręce zarządowi, co zmniejsza możliwość nieporządanego działania osób decyzyjnych.

Szanse

Pekabex ma już trzy zakłady produkcyjne. Spółka chce dokonać akwizycji mniejszych podmiotów w najbliższych miesiącach i konsolidować rynek.

Grupa zamierza także przejąć zakład w centralnej Polsce, co pozwoli objąć zasięgiem działania większość kraju i ułatwi logistykę.

Duży nacisk kładziony jest na rozwój pozycji na rynkach zagranicznych, takich jak rynek skandynawski, na którym spółka jest już obecna od czterech lat. Także rynek niemiecki, który obecnie stanowi około 11% przychodów grupy wciąż jest perspektywiczny.

Spółka na tle konkurencji

Pekabex jest dość małą spółką. Jest trzy razy mniejsza pod względem przychodów i aktywów od spółek takich jak Torpol, Elbudowa, Unibep czy Erbud. Można ją porównać wielkością do tegorocznego debiutanta Dekpolu, lecz emitent przewyższa go przychodami, zasięgiem i ma większą koncentrację działalności.

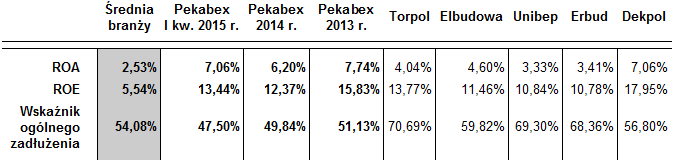

Tabela 2. Wskaźniki rentowności oraz zadłużenia dla wybranych spółek z GPW oraz emitenta. Dane na podstawie serwisu Sindicator.net.

Pod względem rentowności ROE (zysk w porównaniu do kapitałów własnych) można porównać ją do wymienionych większych spółek. Natomiast rentownością ROA (zysk w porównaniu do aktywów) zbliżona jest do spółki Dekpol. Zadłużenie w porównaniu z aktywami emitenta jest mniejsze od wspomnianych spółek z GPW. Wszyscy wymienieni konkurenci oraz Pekabex mają wskaźniki znacznie lepsze niż średnia w branży budowlanej.

Czy cena jest odpowiednia?

Spółka jest stabilna finansowo i w ostatnich kilku latach wykazuje wskaźniki na podobnych poziomach. Jest to dobry znak i daje nadzieję na utrzymanie wyników w przyszłości. Ułatwia też porównanie spółki pod względem ceny. Jeśli Pekabex planuje pozyskać 25 mln zł, to koszt jednej akcji powinien wynieść 6 zł. Zanim jednak rozpoczną się zapisy, zostanie ustalona cena ostateczna, prawdopodobnie nieco niższa.

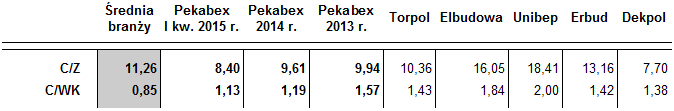

Jeśli założymy, że faktycznie jedna akcja spółki będzie wyceniona na 6 zł, to możemy wstępnie policzyć wielkości wskaźników C/Z oraz C/WK.

Tabela 3. Wskaźniki C/Z oraz C/WK dla wybranych spółek z GPW oraz emitenta. Obliczenia własne na podstawie prospektu emisyjnego.

Przy cenie 6 zł za akcję, C/Z dla Pekabexu jest niższe niż średnia w branży (11,26) i wynosi 8,40 lub 9,61 jeśli weźmiemy pod uwagę dane na koniec 2014 roku. Dodatkowo, są to wskaźniki nieco niższe od większych konkurentów spółki. Jedynie Dekpol jest wyceniany niżej, lecz nie jest on spółką stricte budowlaną, gdyż zajmuje się także deweloperką, produkcją łyżek do koparek oraz innymi, nie związanymi z budownictwem działaniami.

Można więc powiedzieć, że Pekabex jest wyceniony z dyskontem w porównaniu do innych spółek. Dodatkowo należy pamiętać, że ze względu na wielkość spółki oraz przeznaczanie większości zysków na inwestycje, jest szansa, że emitent będzie się rozwijał szybciej niż więksi konkurenci.

Znaki zapytania i plusy oferty

- Na rynek główny GPW wchodzi kolejna spółka budowlana, która zajmuje się wytwarzaniem prefabrykatów żelbetowych. Spółka chce dokonać akwizycji mniejszych podmiotów, by objąć zasięgiem cały kraj i umocnić swoją pozycję na rynku skandynawskim oraz niemieckim. Zbierzmy więc razem najważniejsze elementy oferty, na które warto zwrócić uwagę w przypadku IPO spółki Pekabex S.A.:

- Spółka była już na giełdzie – Pekabex był już notowany na GPW, lecz z powodu złej koniunktury i kiepskiego zarządzania popadł w problemy finansowe i został wycofany z giełdy.

- Inwestor z doświadczeniem – na ratunek spółce przyszedł inwestor z bogatym doświadczeniem. Spłacił długi i zrestrukturyzował przedsiębiorstwo. Obecnie jest to silna i rentowna firma.

- Przejmowanie mniejszych zakładów – emitent ma zamiar przejmować inne przedsiębiorstwa i zwiększać zasięg działania.

- Dodatkowe usługi – spółka świadczy, jako jedna z niewielu na rynku, dodatkowe usługi powiązane z jej podstawowym modelem biznesowym, czyli wsparcie projektowe, montażowe oraz transportowe dla klientów.

- Ekspansja zagraniczna – Pekabex jest obecny na rynku skandynawskim oraz niemieckim skąd czerpie około 20% całkowitych przychodów firmy.

- Mała dywidenda – spółka stawia na rozwój i inwestycje, dlatego ogranicza wypłatę dywidendy do kilkunastu procent zysków netto. W przyszłości jednak zapowiada zwiększenie tych wypłat.

- Branża o wysokiej konkurencji – budownictwo jest bardzo konkurencyjną branżą zarówno na szczeblu lokalnym, jak i ogólnopolskim.

- Związek zawodowy - w spółce działa związek zawodowy. Do tej pory współpraca ze związkiem układała się pomyślnie. Z jednej strony obecność związku zwiększa prawdopodobieństwo strajku oraz przerw w pracy, lecz z drugiej strony zarząd jest dodatkowo kontrolowany przez tę instytucję, co zmniejsza ryzyko niepożądanych działań na szkodę spółki.

- Stabilne wskaźniki na poziomie najlepszych spółek z GPW – Pekabex może pochwalić się dobrymi wynikami na przestrzeni ostatnich lat, które są podobne do wyników większych konkurentów notowanych na giełdzie.

- Relatywnie niska wycena – w porównaniu do podobnych spółek, proponowana cena maksymalna jest nieco niższa.

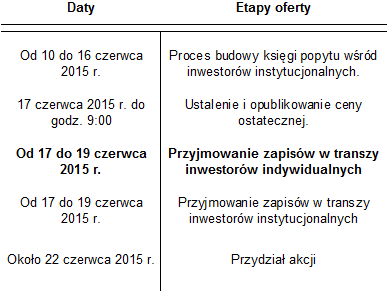

Harmonogram oferty i przydatne odnośniki

Tabela 4: Harmonogram oferty Pekabex S.A.

Zobacz także: Notowania, wykres, dywidendy, akcjonariat i dane finansowe Pekabex

Aktualizacja

Dziś tj. 17 czerwca 2015 r. została ustalona cena ostateczna w wysokości 10 zł za jedną akcję. Jednocześnie spółka poinformowała, że zostanie wyemitowanych 3 mln nowych akcji czyli mniej niż początkowo zakładano. W transzy inwestorów indywidualnych zostanie zaoferowanych 8% akcji. Przeanalizowaliśmy co to oznacza dla inwestora indywidualnego, jaka może być redukcja zapisów oraz czy cena wciąż jest atrakcyjna: Pekabex S.A. wyceniony na 10 zł za akcję. Co to oznacza dla inwestora indywidualnego?