W czwartek 25 czerwca Esotiq & Henderson S.A. rozpoczyna ofertę publiczną. Jest to spółka znana inwestorom, notowana na rynku NewConnect. Wraz z przejściem na rynek główny GPW przeprowadza emisję akcji w celu sfinansowania rozwoju nowej marki. Jak spółka wygląda na tle konkurencji? Czy warto zainteresować się tą ofertą? Do jakiego typu inwestora jest ona skierowana? Jakie szanse na zyski mają inwestorzy? Przyjrzyjmy się bliżej spółce, dla której rynek NewConnect stał się już za mały. Zapraszamy do lektury.

W czwartek 25 czerwca Esotiq & Henderson S.A. rozpoczyna ofertę publiczną. Jest to spółka znana inwestorom, notowana na rynku NewConnect. Wraz z przejściem na rynek główny GPW przeprowadza emisję akcji w celu sfinansowania rozwoju nowej marki. Jak spółka wygląda na tle konkurencji? Czy warto zainteresować się tą ofertą? Do jakiego typu inwestora jest ona skierowana? Jakie szanse na zyski mają inwestorzy? Przyjrzyjmy się bliżej spółce, dla której rynek NewConnect stał się już za mały. Zapraszamy do lektury.

Spis treści

- Udane wydzielenie z LPP

- Powód emisji akcji

- Polityka dywidendowa Esotiq & Henderson

- Właściciele oraz zarząd

- Ryzyka związane z inwestowaniem w akcje Esotiq & Henderson

- Szanse na rozwój

- Spółka na tle konkurencji

- Znaki zapytania i plusy oferty

- Harmonogram oferty i przydatne odnośniki

Udane wydzielenie z LPP

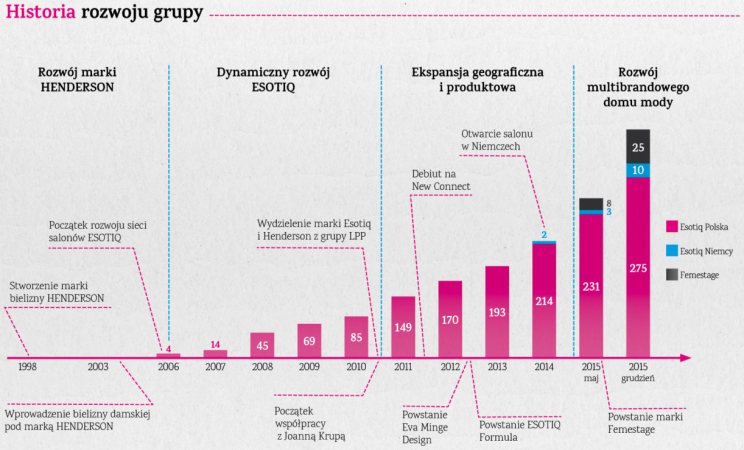

Historia Esotiq & Henderson sięga 1998 roku, kiedy została wprowadzona na rynek marka bielizny męskiej „Henderson”. Osiem lat później, w 2006 r. rozpoczęto sprzedaż produktów skierowanych do kobiet w nowych salonach „Esotiq”. Sama spółka Esotiq & Henderson S.A. powstała dopiero w 2010 roku po wydzieleniu działalności w segmencie rynku bieliźniarskiego z giełdowego giganta branży odzieżowej LPP S.A..

Ilustracja 1. Historia rozwoju grupy Esotiq & Henderson S.A. Źródło: materiały promocyjne spółki.

Szybki rozwój nastąpił po wejściu spółki na rynek NewConnect w 2011 roku. Wtedy też rozpoczęto współpracę z modelką Joanną Krupą, która jest kontynuowana do dziś. Zaowocowała ona znaczną poprawą rozpoznawalności marki. Rok później rozpoczęto współpracę ze znaną projektantką Ewą Minge. Właśnie z nią stworzono nową markę Feme Stage Eva Minge, której pierwsze sklepy otwarto na początku 2015 roku.

Spółka ma multibrandowy model, według którego tworzy osobne marki bieliźniarskie. Obecnie posiada ponad 200 salonów (własnych i działających na zasadzie franczyzy) w całej Polsce, trzy salony w Niemczech oraz kilka w krajach sąsiadujących.

Powód emisji akcji

Nowa emisja zwiększy ilość akcji aż o 25%. Jest do bardzo dużo, lecz w ten sposób spółka pozyska około 17 mln zł, co umożliwi skokowy rozwój salonów Feme Stage. Planowane jest zwiększenie ich ilości z 5 do 25 jeszcze w tym roku.

Dodatkowo, zebrane fundusze pomogą w rozwoju salonów marki Esotiq oraz pozwolą zwiększyć kapitał obrotowy spółki.

Polityka dywidendowa Esotiq & Henderson

Od powstania spółki dywidendy nie były wypłacane. Zarząd zapowiada, że w najbliższych latach także nie będzie rekomendował wypłat zysku dla akcjonariuszy. Całość zysku jest przeznaczana na dalszy rozwój. Jest to więc typowa spółka wzrostowa. Akcjonariusze mogą więc liczyć na zwrot z inwestycji w postaci wzrostu kursu akcji wraz ze wzrostem przedsiębiorstwa.

Właściciele oraz zarząd

Głównym akcjonariuszem jest Mariusz Jawoszek, który sprawuje realną kontrolę nad spółką za pośrednictwem Dictador Global Limited. Mariusz Jawoszek jest jednocześnie przewodniczącym rady nadzorczej.

Skład zarządu Esotiq & Henderson S.A. jest bardo mały. Są to dwie osoby. Prezesem jest Adam Skrzypek, który jest także akcjonariuszem spółki. Posiada około 6% akcji. Wcześniej, przez osiem lat, pracował na stanowisku dyrektora brandów Esotiq i Henderson w spółce LPP S.A.. Drugim członkiem zarządu jest Krzysztof Jakubowski, który także związany jest z głównymi markami już od 16 lat. Obejmował stanowisko dyrektora sprzedaży w LPP.

Ryzyka związane z inwestowaniem w akcje Esotiq & Henderson

Spółka nie wyróżnia się na tle branży pod względem czynników ryzyka. Warto zwrócić uwagę na jej sposób działania. Esotiq & Henderson prowadzi sklepy własne oraz na zasadzie franczyzy. Wiąże się z tym ryzyko braku całkowitej kontroli nad punktami sprzedaży. Dodatkowo, spółka projektuje w Polsce, lecz zleca produkcję do krajów azjatyckich, co z kolei zwiększa ryzyko walutowe. Tak więc jej model biznesowy jest podobny i o takim samym stopniu ryzyka, co modele takich spółek jak LPP, Monnari czy Diverse. Ostatnia z nich była opisywana na łamach Strefy Inwestorów w analizie IPO w kwietniu tego roku.

Szanse na rozwój

Esotiq & Henderson jest spółką stawiającą na rozwój. Jest rentowna, a wygenerowane zyski przeznacza na rozszerzenie działalności.

W tym roku ma zamiar zwiększyć liczbę salonów sprzedaży z 242 do 310. Otwierane będą kolejne punkty sprzedaży w Niemczech. Na początku roku ruszył też sklep internetowy. Głównym kierunkiem rozwoju jest współpraca z projektantką Ewą Minge. Spółka ma zamiar rozwinąć sieć salonów Feme Stage Eva Minge. Marka ma wypełnić niszę na rynku, którą jest sprzedaż produktów dizajnerskich, ale w przystępnych cenach.

Spółka na tle konkurencji

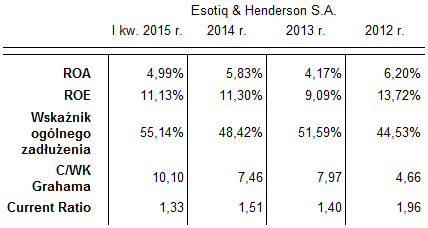

Tabela 1. Wartości podstawowych wskaźników dla Esotiq & Henderson S.A. Dane z serwisu Sindicator.net.

Spółka od początku notowania na rynku NewConnect wykazuje zyski. Rentowność ROE jest obecnie na poziomie 11%. Jednocześnie spółka ma wysokie zadłużenie, które przekracza 55% aktywów. By stwierdzić czy taki poziom jest bezpieczny należy spojrzeć na wskaźniki płynności. Wskaźnik bieżącej płynności jest na niskim, ale prawidłowym poziomie. Także aktywa obrotowe spółki przewyższają zadłużenie (dodatnie wartości wskaźnika Grahama). Dodatkowo, spółka część środków pozyskanych z emisji chce przeznaczyć na kapitał obrotowy. Zwiększy to jej stabilność finansową.

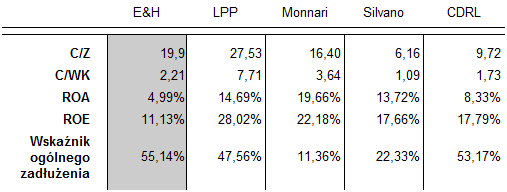

Tabela 2. Porównanie wskaźników spółki do konkurencji. Obliczenia uwzględniają cenę maksymalną 38,50 zł oraz nową emisję akcji. Dane z serwisu Sindicator.net.

Inwestorzy indywidualni będą składać zapisy po cenie maksymalnej, która wynosi 38,50 zł. Jest ona zbliżona do średniej ceny za jedną akcję z ostatnich kilku tygodni. Po negocjacjach z funduszami prawdopodobnie zostanie obniżona, lecz jak pokazuje historia przejść z NewConnect na rynek główny, nie możemy liczyć na znaczące dyskonto.

Z racji kilkuletniej obecności akcji spółki na rynku, my, jako inwestorzy indywidualni, mamy ułatwione zadanie wyceny spółki. Wartość wskaźnika C/Z wzrośnie z 15,00 do 19,90 przez zwiększenie o 25% liczby akcji. W tym momencie spółka będzie droższa od większości notowanych na GPW konkurentów. Jedynie 36 razy większe LPP jest wyceniane wyżej, lecz i rentowność tej spółki jest wyższa. Z drugiej strony, Esotiq & Henderson jest najmniejszą spośród spółek wymienionych w Tabeli 2 i dzięki temu, emisji akcji oraz zatrzymywaniu całego zysku ma większe szanse na szybki, może nawet skokowy, rozwój i wzrost wartości.

Jest to więc inwestycja dla cierpliwych inwestorów, którzy liczą na powtórzenie sukcesu takiego, jaki miał miejsce w spółkach LPP czy Monarri. O ile więc nie planujemy nabyć znaczącego pakietu akcji, powinniśmy obserwować zmianę kursu spółki na NewConnect i ocenić czy zapisy przy cenie maksymalnej są atrakcyjną ofertą w porównaniu do bieżącej ceny na giełdzie. Dodatkowym bonusem może okazać się ustalenie ceny ostatecznej poniżej 38,50 zł za jedną akcję.

Znaki zapytania i plusy oferty

Na rynek główny GPW przechodzi z NewConnect spółka zajmująca się projektowaniem i sprzedażą bielizny pod własnymi markami. Chcąc przyspieszyć rozwój, emituje akcje. Zamierza rozwinąć sieć salonów powstałej w 2012 roku marki współpracując ze znaną projektantką Ewą Minge. Zbierzmy więc razem najważniejsze elementy oferty, na które warto zwrócić uwagę w przypadku IPO spółki Esotiq & Henderson S.A.:

- Notowana na NewConnect - spółka jest już dobrze znana inwestorom. Jej akcje można nabyć na rynku NewConnect. Ułatwia to też dotarcie do wycen oraz danych finansowych.

- Wydzielenie z LPP – marka Esotiq została wydzielona ze spółki LPP S.A. Także obecni zarządzający spółką wywodzą się z tego giganta branży odzieżowej.

- Współpraca z projektantką Ewą Minge – kluczowym celem emisji jest rozszerzenie sieci sklepów Feme Stage Eva Minge, które wypełnią niszę produktów dizajnerskich w przystępnych cenach.

- Emisja akcji zwiększy ich ilość o 25% - akcje nowej emisji stanowią dość znaczą część wszystkich akcji. Pozwoli to spółce pozyskać do 17 mln zł i umożliwi szybki rozwój.

- Brak dywidend – spółka nie wypłacała i na razie nie zamierza wypłacać dywidend. Całość zysków jest przeznaczana na zwiększenie skali działalności.

- Cena maksymalna zbliżona do ceny rynkowej – zaproponowana cena maksymalna wynosi 38,50 zł za akcję. Obecnie spółka jest notowana w okolicy 39,90 zł na rynku NewConnect.

Harmonogram oferty i przydatne odnośniki

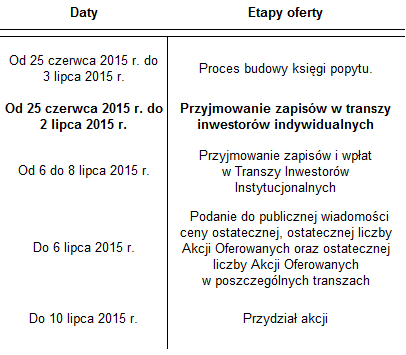

Tabela 3. Harmonogram oferty spółki Esotiq & Henderson S.A.

Zobacz także: Notowania, wykres, dywidendy, akcjonariat i dane finansowe Esotiq & Henderson