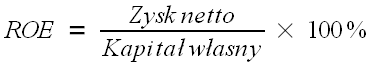

ROE - Rentowność kapitału własnego

(ang - Return on equity)

ROE, czyli rentowność kapitału własnego jest ulubionym wskaźnikiem analizy fundamentalnej największego inwestora wszech czasów Warrena Buffetta

Gdzie: Kapitał własny = Aktywa ogółem – Zobowiązania ( krótko i długoterminowe) Wyszukiwanie spółek o wysokim zwrocie na kapitale własnym jest jednym z głównych kryteriów wyboru inwestycji przez tego najbardziej znanego inwestora. Buffet uważa, że nie ma nic niezwykłego w spółce która rocznie zwiększa swoje zyski o 10% przy takim samym wzroście kapitału własnego. Prawdziwą okazją inwestycyjną jest spółka zwiększająca zyski o 10% przy nie zmiennej wielkości kapitału własnego.

Spółka, która potrafi stale osiągać wysokie zwroty ze swojego kapitału własnego musi posiadać trwałą przewagę rynkową, co tym bardziej potwierdza atrakcyjność inwestycji w jej akcje. Najczęściej taką przewagą jest posiadana technologia czy też marka. Należy pamiętać, że wysokie zwroty na kapitale własnym w jakiejś branży sprzyjają powstawaniu konkurencji. Dlatego tym bardziej spółka która jest w stanie trwale utrzymać wysoki zwrot jest godna zainteresowania.

Przykład

Załóżmy, że zainwestowałeś swoje oszczędności 10 000 zł w sklep. Okazuje się, że twój biznes świetnie prosperuje i w pierwszym roku działalności twój sklep wygenerował zysk w wysokości 5 000 zł. Łatwo w ten sposób policzyć, że ROE wynosi 5 000 / 1 0000 czyli 50%. Jeżeli zdecydowałbyś się zachować ten zysk w firmie to twoja wielkość kapitało własnego wynosiła by w następnym roku 15 000zł. (wartość sklepu + wypracowany zysk w roku). Załóżmy, że w następnym roku biznes kręcił się równie dobrze i sklep wygenerował ponownie 5 000 zł zysku. Tym razem jedna ROE będzie miało mniejszą wartość ponieważ 5 000/ 1 5000 wynosi w przybliżeniu 33%. Mam nadzieję, że zaczynasz już rozumieć, dlaczego im wyższa wartość ROE tym atrakcyjniejsza inwestycja. Załóżmy, że ze względu na kwitnący biznes decydujesz się zainwestować 10 000 zł wypracowanego przez ostatnie 2 lata zysku w kolejny sklep. W ten oto sposób masz już 2 sklepy za które zapłaciłeś 20 000 zł. Ten rok jest równie dobry i razem obydwa sklepy zarobiły na czysto 10 000 zł. Szybka kalkulacja mówi, że 10 000 zł/ 20 000 zł daje nam wartość ROE w wysokości znowu 50%( czyli wróciłeś do punktu wyjścia). Z sukcesem zainwestowałeś kapitał i powiększyłeś zwrot na kapitale własnym. Teoretycznie gdyby warunki się nie zmieniały mógłbyś otworzyć kolejny sklep i zarabiać jeszcze więcej. Pamiętasz jednak jak pisałem o tym, że wysokie zwroty na kapitale własnym powodują napływ konkurencji do branży. Może się wiec okazać, że widząc Twoje sukcesu na osiedlu sąsiad otworzył konkurencyjny sklep. Przez to zysk ze sklepu na koniec rok obniży się o 2000 zł i wyniesie 3000 zł. W ten oto sposób wartość ROE również spadła z 50% do 30%. Mam nadzieję, że z powyższego prostego przykładu rozumiesz już jak wielkie znacznie ma wysoka wartość ROE firmy. Tym czym najbardziej powinni się interesować inwestorzy jest rentowność kapitału jaki zainwestowali w firmę. Im ich pieniądze generują wyższą stopę zwrotu tym lepiej. Niestety tego niuansu nie rozumie ani większość Polskich inwestorów ani prezesów spółek. Mało kto w Polsce rozumie, że najczęściej w przypadku spółek, które generują wysokie zyski i utrzymują wysoką rentowność aktywów własnych najbardziej opłaca się wypłacać wysokie dywidendy akcjonariuszom. Jeżeli nie widać prawdziwej okazji inwestycyjnej to najlepiej oddać zyski inwestorom. W praktyce jest jednak zupełnie inaczej. Nie dość, że zarząd spółki zatrzymuje cały zysk w spółce to jeszcze przeprowadza emisję akcji bez dokładnego planu na inwestycję. Przez to powiększa kapitał własny spółki i inwestuje go w nierentowne przedsięwzięcia, co powoduje spadek rentowności aktywów. Przykładów tego rodzaju działań w trakcie hossy lat 2004-2007 było mnóstwo. Spółka najpierw robiła emisję akcji a potem nie potrafiła ich nigdzie zainwestować. W konsekwencji decydowała się na wykup akcji własnych po tym jak ich kurs dramatycznie spadł. W okresie 2004-2007 wśród Polskich inwestorów stara jak świat sekwencja, że jeżeli nie wiesz co zrobić z pieniędzmi to oddaj je innym nie obowiązywała. Niestety co gorsza zbierali oni z rynku pieniądze bez specjalnych pomysłów na inwestycje. Na zakończenie warto powiedzieć, że bez wątpienia ROE jest jednym z najważniejszych wskaźników analizy fundamentalnej. Odpowiada na pytanie jak efektywnie pracuje kapitał własny inwestorów. Wartości wskaźnika powyżej 20% są z pewnością godne zainteresowania. Należy jednak pamiętać, że jego wartość może się zmniejszać. Powodami takich sytuacji może być zwiększająca się konkurencja w branży bądź nieudolne inwestycje wypracowanych zysków przez zarządy spółek. Najczęściej jednak znaczący spadek ROE jest spowodowany emisjami akcji z z których kapitał jest nieudolnie inwestowany. Dlatego każda informacja o emisji akcji przez spółkę powinna zapalać światełko ostrzegawcze, że jej akcje wcale nie muszą być taką dobrą inwestycją. Oczywiście jeżeli znajdziesz firmę z wysoką wartością ROE najpierw sprawdź czy wysoki zysk nie wynika przypadkiem z zdarzeń jednorazowych jak sprzedaż majątku trwałego. Drugą rzeczą jaka powinieneś sprawdzić jest fakt czy przypadkiem zarząd spółki nie korzysta ze zbyt wysokiego lewara ( zadłużenia), więcej na ten temat znajdziesz w opisie wskaźnika ROA. Szukaj spółek, które dzięki swojej marce lub innym aktywom potrafią utrzymać wysoką rentowność i nie muszą się obawiać konkurencji. Wyszukuj spółek które finansują swój rozwój głównie z wypracowanych zysków. Jeżeli silny wzrost spółki zasilany jest kolejnymi emisjami akcji oraz długiem to wystarczy jeden słabszy rok aby firma wpadła w kłopoty finansowe.

Czy chcesz być informowany o nowych, bezpłatnych artykułach z dziedziny analizy fundamentalnej i technicznej?