Spółki zagrożone bankructwem a siła relatywna

Portfel "siły relatywnej" publikowany co tydzień w Sindicator.net i StrefaInwestorow.pl jest prowadzony według ściśle określonych reguł. Takie a nie inne założenia zostały wybrane na podstawie badań rynku amerykańskiego i polskiego. Ustalone są ścisłe zasady:

- kupujemy spółki z pierwszego decyla (10% najsilniejszych relatywnie) dla średniej 130 dniowej

- sprawdzamy stan portfela raz na miesiąc

- usuwamy spółki, które spadły poniżej drugiego decyla

- za pieniądze uzyskane ze sprzedaży spółek, są dokupowane spółki znajdujące się w pierwszym decylu (nie będące jeszcze w portfelu).

Dane o sile relatywnej spółek są pobierane z serwisu Sindicator.net. http://sindicator.net/sila_relatywna Zachęcamy jednak, by traktować te wytyczne tylko jako szablon podstawowy dla własnych inwestycji. Warto próbować modyfikować te zasady według własnego uznania. Wynika to z tego, że spółki są dobierane przez dość prosty algorytm i zdarza się, że do portfela trafiają akcje, które nie powinny być brane pod uwagę przez poważnych inwestorów. Dla przykładu, w pierwszym decylu może znaleźć się niespodziewanie spółka, która ogłosiła wezwanie na akcje i jej kurs nagle wzrósł do pewnego poziomu. Wiadomo, że po takim wzroście zazwyczaj kurs się stabilizuje na określonym pułapie, którego później raczej nie przekracza. Tak więc inwestowanie w tego rodzaju papier zgodnie z siłą relatywną mija się z celem. Oczywiście inne modyfikacje także są wskazane, takie jak na przykład zaniechanie inwestycji w czasie bessy. Jest wiele ciekawych pytań związanych z siłą relatywną. Jednym z często powtarzających jest, czy inwestować w spółki silne relatywnie a jednocześnie znajdujące się na liście potencjalnych bankrutów? Postanowiliśmy to zbadać. Przeprowadzone badanie objęło swoim zakresem dane od początku 2003 roku (początek hossy) do końca września 2010r. Dla każdej spółki z GPW policzyliśmy ile można było zarobić kupując jej akcje gdy tylko wejdzie do pierwszego decyla siły relatywnej. Papiery były trzymane do czasu aż spółka nie wypadła poniżej drugiego decyla (kontrola codzienna). Każdą taką „inwestycję” porównaliśmy z indeksem WIG na ten sam okres. W ten sposób obliczyliśmy ile można było procentowo zyskać (lub stracić) więcej niż WIG w porównywanym czasie. Jest to o tyle istotne, że badanie obejmowało także okres bessy, w którym jak wiadomo siła relatywna także daje lepszy wynik od WIG (to znaczy mniejszą stratę niż indeks najszerszy). Dla przykładu poniżej przedstawiam spółkę Groclin. Spółka Groclin pojawiła się w pierwszym decylu 20.04.2009 roku. Jedna akcja kosztowała wtedy 5 zł. Utrzymywała się w pierwszym lub drugim decylu do dnia 26.06.2009 roku kiedy to przeszła do trzeciego decyla przy cenie 6,14zł za akcję. Zysk z takiej inwestycji wynosi więc 22,80%. WIG w tym czasie urósł o 13,34%. Tak więc ta spółka dała zarobić o 9,46% (22,80%-13,34%) więcej niż WIG. Po takiej analizie wszystkich spółek, przeprowadziliśmy dodatkową selekcję. Na podstawie danych archiwalnych z serwisu Sindicator.net określiliśmy, które spółki w czasie zakupu mogły być uważane za potencjalne bankruty. W dalszej części artykułu omówię jak stwierdzić czy spółka należy do potencjalnych bankrutów. Tak wyselekcjonowane inwestycje dały lepszą stopę zwrotu o średnio 9,32% więcej niż WIG. Dla porównania wyselekcjonowaliśmy także spółki, które w momencie zakupu mogły być uważane za zdrowe fundamentalnie. Określiliśmy to na podstawie danych archiwalnych Sindicator.net. Jak to zrobić samemu także opiszę w drugiej części artykułu. Średnia stopa zwrotu z inwestycji wyniosła o 16,51% więcej niż WIG.

Wnioski

Jak się okazuje, spółki bankrutujące także dają zarobić przy inwestowaniu siłą relatywną. Jednakże jeśli je wyeliminujemy i położymy większy nacisk na spółki zdrowe fundamentalnie możliwe, że otrzymamy lepsze rezultaty niż portfel prowadzony według ślepych kryteriów przedstawionych na początku artykułu. Historycznie znacznie częściej nadarzały się okazje do inwestycji w spółki zdrowe fundamentalnie niż w potencjalnych bankrutów. Dodatkowo pojawienie się w portfelu spółek zagrożonych bankructwem było często spowodowane nagłymi ruchami spekulacyjnymi; bardzo gwałtownymi wybiciami i równie szybkimi powrotami do dawnych notowań, co często powodowało wyjście z pozycji ze stratą. Inaczej było w przypadku spółek zdrowych fundamentalnie. Nawet jeśli spółka opuszczała pierwsze dwa decyle ze stratą to ta strata była mała a same akcje potrafiły niedługo później znów znaleźć się w pierwszym decylu. Ma to duże znaczenie jeśli portfel kontrolujemy raz na miesiąc a nie jak w przeprowadzonym badaniu codziennie. Nawet jeśli spółka zdrowa wypadnie już kilka dni później z pierwszych decyli po zakupie z rotacją miesięczną to straty po miesiącu mogą być niewielkie albo wręcz akcje znów wrócą do pierwszego decyla. W przypadku spółek zagrożonych bankructwem takie przeczekanie na koniec miesiąca może być destruktywne. Taka wiedza jest szczególnie przydatna dla ludzi posiadających ograniczony kapitał i nie mogących sobie pozwolić na zainwestowanie we wszystkie spółki z pierwszego decyla. Z naszych innych badań wynika, że inwestowanie w mniejszą liczbę spółek (niż w cały pierwszy decyl) za pomocą siły relatywnej daje o dziwo średnio lepsze rezultaty, lecz w niektórych okresach obsunięcie kapitału jest naprawdę znaczące, co dla niektórych inwestorów jest wręcz nie do przyjęcia. Tak więc, jeśli już zamierzamy inwestować w mniejszą liczbę spółek, to postarajmy się zmniejszyć ryzyko pomijając spółki mogące zbankrutować a promujmy spółki o solidnych fundamentach księgowych. Jak znaleźć te zdrowe i potencjalne bankruty opisuję poniżej.

Jak samemu stwierdzić czy spółka jest potencjalnym bankrutem?

Ten temat był już kilkukrotnie omawiany w innych artykułach:

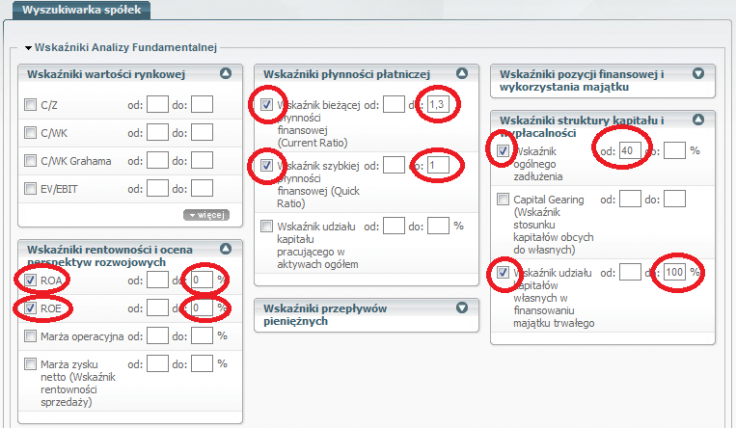

Tutaj przedstawię w skrócie metodologię ich wyszukiwania. Na wstępie należy sprawdzić czy spółka ma straty (ROA < 0%) i wysokie zadłużenie czyli „Wskaźnik ogólnego zadłużenia” > 40% oraz „Wskaźnik udziału kapitałów własnych w finansowaniu majątku trwałego” < 100%. Jeśli do tego dodamy kłopoty z płynnością (czyli „Current Ratio” < 1,3 i „Quick Ratio” < 1) to mamy gotowy przepis na znalezienie potencjalnych bankrutów. Ustawienia w skanerze będą wyglądać następująco:

Rysunek 1. Ustawienia wyszukiwania potencjalnych bankrutów (http://sindicator.net/skaner?save=9)

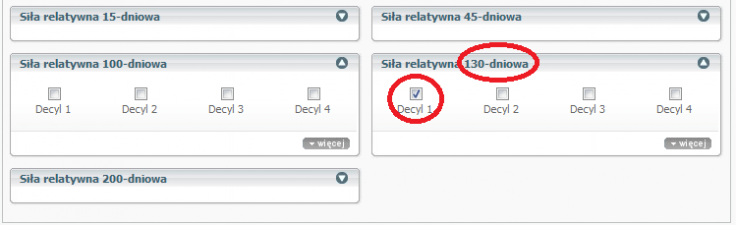

Listę potencjalnych bankrutów na dziś możemy więc uzyskać klikając na guzik „Skanuj” w powyższym linku albo od razu wchodząc tutaj: http://sindicator.net/result_table?save=9 By stwierdzić, które z tych spółek są aktualnie w pierwszym decylu siły relatywnej (dla średniej 130 dniowej należy do powyższego skanowania dodać warunek siły relatywnej:

Rysunek 2. Dodatkowy warunek w ustawieniach skanowania pozwalający znaleźć spółki

z pierwszego decyla dla średniej 130 dniowej (http://sindicator.net/skaner?save=6069)

Wyniki na dziś są dostępne pod tym linkiem: http://sindicator.net/result_table?save=6069 Na dzień 01.10.2010 r. są to spółki EFH, Monnari oraz Pronox.

Jak znaleźć spółki zdrowe fundamentalnie?

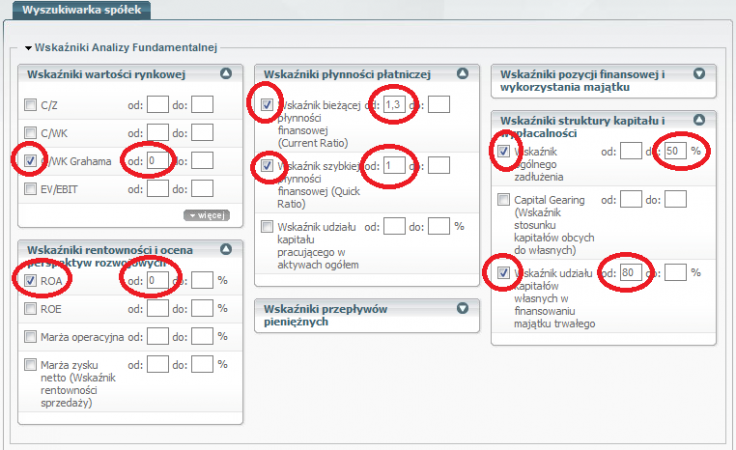

Spółki zdrowe fundamentalnie są to przedsiębiorstwa mogące wykazać się zyskiem (ROA > 0%) z zadłużeniem mniejszym niż 50% i „Wskaźnikiem udziału kapitałów własnych w finansowaniu majątku trwałego” > 80%. Także istotne są wskaźniki płynności. Czyli „Current Ratio” > 1,3 i „Quick Ratio” > 1. Dodatkowo bardzo dobrze świadczy o stabilności finansowej wskaźnik „C/WK Grahama” o wartościach powyżej zera. Szczegółowo wskaźniki i sens ich doboru zostały omówione w następujących artykułach:

- Proste zasady doboru zdrowych spółek

- Jak znaleźć tanie i zdrowe spółki według analizy fundamentalnej

W skanerze takie ustawienia będą wyglądać następująco:

Rysunek 3. Ustawienia wyszukiwania spółek stabilnych finansowo (http://sindicator.net/skaner?save=8)

By stwierdzić, które z tych spółek są aktualnie w pierwszym decylu siły relatywnej (dla średniej 130 dniowej należy do powyższego skanowania dodać warunek siły relatywnej (tak jak to przedstawiono na Rysunku numer 2. Gotowe ustawienie spółek zdrowych fundamentalnie i silnych relatywnie można znaleźć pod tym linkiem http://sindicator.net/skaner?save=6070 a wyniki na dziś można uzyskać klikając na guzik „Skanuj” w powyższym linku albo bezpośrednio tutaj: http://sindicator.net/result_table na dzień 01.10.2010r. Są to spółki Permedia i Silvano.

Podsumowując

Warto modyfikować z głową zasady doboru spółek silnych relatywnie do portfela. Dane archiwalne wykazują, że eliminacja potencjalnych bankrutów może doprowadzić do lepszych wyników, lecz należy to jeszcze dokładnie zbadać. Zdroworozsądkowe myślenie wskazuje, że jest to słuszny trop. Z przeprowadzonych analiz wynika, że średnia stopa zwrotu potencjalnych bankrutów z 1 decyla jest podobna do spółek zdrowych. Znaczna różnica pojawia się dopiero w średnich stratach. Dane pokazują, że średnia strata potencjalnych bankrutów z 1 decyla jest zdecydowanie wyższa od spółek zdrowych. Wydaje się w związku z tym, że eliminacja spółek zagrożonych finansowo z portfela spółek najsilniejszych może poprawić wyniki stóp zwrotu spółek z 1 decyla.